Alle Steuerthemen für Sie auf einen Blick

Aktuelles

Vorabpauschale

Für 2025 wird im Januar 2026 eine Vorabpauschale auf Fonds erhoben. Weitere Informationen hierzu finden Sie hier.

Jahressteuerbescheinigung (JStB) 2025

Wir stellen Ihnen eine Kopie der JStB für das vergangene Jahr voraussichtlich ab Ende des ersten Quartals 2026 in Ihrer PostBox zur Verfügung. In Einzelfällen kann es zu Verzögerungen kommen. Sollte Ihre JStB nicht in Ihrer PostBox hinterlegt sein, liegen uns noch nicht alle steuerlichen Daten korrekt vor. Wir bitten Sie in diesem Fall noch um Geduld. Mehr zu diesem Thema erfahren Sie hier.

Dokumente Steuern

Freistellungsauftrag

Mit einem Freistellungsauftrag stellen Sie Kapitalerträge, zum Beispiel Dividenden, Zinserträge, Fondsausschüttungen und Veräußerungsgewinne bis zu einem bestimmten Betrag vom automatischen Steuerabzug frei.

Ohne einen Freistellungsauftrag in ausreichender Höhe fallen auf Ihre Erträge 25% Kapitalertragsteuer zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer an.

Freibetragsgrenzen

Die Freibetragsgrenzen, die sogenannten Sparer-Pauschbeträge, liegen bei 1.000 Euro für Ledige und 2.000 Euro für Ehegatten/Lebenspartner.

Der Höchstbetrag von 2.000 Euro gilt nur bei Ehegatten/Lebenspartnern, die einen gemeinsamen Freistellungsauftrag erteilen und bei denen die Voraussetzungen einer gemeinsamen Veranlagung i. S. des § 26 Absatz 1 Satz 1 EStG vorliegen.

- Bis zum freigestellten Betrag sind Kapitalerträge steuerfrei

- Der Freistellungsauftrag gilt immer für das gesamte Steuerjahr und für alle Konten und Depots bei einer Bank Bei nachträglicher Erteilung oder Erhöhung des Freistellungsauftrages werden bereits abgeführte Steuern aus dem laufenden Steuerjahr automatisch erstattet, soweit sie durch den Freistellungsauftrag abgedeckt sind

- Sie können Ihren Sparer-Pauschbetrag auf verschiedene Kreditinstitute verteilen. Die gesamte Höhe aller gestellten Freistellungsaufträge ist auf den gesetzlichen Höchstbetrag begrenzt

Nichtveranlagungsbescheinigung (NV-Bescheinigung)

Personen, deren Jahreseinkommen inklusive Erträgen aus Kapitalanlagen den gesetzlich festgelegten Gesamtfreibetrag nicht überschreitet, können einen Antrag auf eine NV-Bescheinigung beim Finanzamt stellen. Sämtliche Erträge aus Kapitalanlagen bleiben nach Einreichung Ihrer NV-Bescheinigung bei comdirect steuerfrei.

Ein Freistellungsauftrag ist dann nicht notwendig.

Bestand vor Einreichung der NV-Bescheinigung ein Freistellungsauftrag, wird die Berücksichtigung zunächst ausgesetzt und bei Ablauf der NV-Bescheinigung wieder reaktiviert.

Steuer-Identifikationsnummer (Steuer-ID)

Die Steuer-ID ist eine persönliche Identifikationsnummer für steuerliche Belange und hat eine lebenslange Gültigkeit. Der Versand erfolgte durch das Bundeszentralamt für Steuern (BZSt) im August 2008. Bei Bedarf kann die Steuer-ID dort (siehe www.bzst.de) jederzeit angefordert werden.

Die steuerliche Behandlung hängt von den persönlichen Verhältnissen des jeweiligen Kunden ab. Die Rechtsgrundlagen für die Besteuerung von Kapitaleinkünften können sich ändern. Die comdirect – eine Marke der Commerzbank AG übernimmt keine Gewähr für die Richtigkeit, Vollständigkeit und Aktualität der bereitgestellten Informationen auf dem Gebiet des Steuerrechtes. Die zur Verfügung gestellten Informationen ersetzen keine persönliche Steuer- oder Rechtsberatung.

Dokumente Steuern

Steuerbescheinigung

Erläuterungen zur Jahressteuerbescheinigung (JStB) und Erträgnisaufstellung (EA)

Jahressteuerbescheinigung

Eine Kopie der Jahressteuerbescheinigung (JStB) erhalten Sie automatisch - im Regelfall bis zum 31.03. des Folgejahres - online in Ihre PostBox eingestellt. Die JStB benötigen Sie für das Finanzamt, wenn Sie in die persönliche Veranlagung gehen möchten. Die Kopie der JStB ist zur Vorlage ausreichend.

Allerdings ist seit Einführung der Abgeltungsteuer (25 % auf Kapitalerträge) eine Steuererklärung in vielen Fällen nicht notwendig, da die Steuern auf die Kapitalerträge automatisch von uns abgeführt werden.

In einigen Ausnahmefällen bekommen Sie die Jahressteuerbescheinigung zusätzlich im Original per Post. Dieses ist zum Beispiel der Fall, wenn die Verlustverrechnungssalden nicht auf das Folgejahr übertragen werden.

Führen Sie bei comdirect mehr als eine Kundenverbindung auf Ihren Namen lautend, erhalten Sie eine zusammengefasste Jahressteuerbescheinigung.

Postalischen Versand online beauftragen

Für bereits abgelaufene Steuerjahre können Sie den postalischen Versand der Jahressteuerbescheinigung beauftragen. Sie bestellen Ihre Jahressteuerbescheinigung (im Original) online im Persönlichen Bereich unter Verwaltung > Steuerübersicht > Bescheinigungen.

Verlustbescheinigung

Zu jedem Konto/Depot gibt es einen Verlustverrechnungstopf für Aktiengeschäfte und einen allgemeinen Verlustverrechnungstopf für alle anderen Kapitalerträge. Verbleibt in einem der beiden Verlustverrechnungstöpfe am Jahresende ein Verlust, wird dieser automatisch ins Folgejahr übertragen.

Mit einer Verlustbescheinigung können Sie im Rahmen Ihrer Einkommensteuererklärung eine Verrechnung von Kapitalerträgen – die auf Ihren Konten/Depots bei anderen Kreditinstituten angefallen sind - veranlassen. Die Verlustbescheinigung kann bis spätestens 15.12. des laufenden Jahres beantragt werden. In diesem Fall erfolgt kein Verlustvortrag auf das Folgejahr und die entsprechenden Salden werden zum 01.01. des Folgejahres auf null gestellt.

Die Verlustbescheinigung ist in die Jahressteuerbescheinigung integriert. Sie wird nach Bestellung per Post versendet und zusätzlich als Kopie in Ihre PostBox eingestellt.

Verlustbescheinigung online bestellen

Sie beantragen Ihre Verlustbescheinigung für das laufende Jahr online bis zum 15.12.

Erträgnisaufstellung

Eine Erträgnisaufstellung (EA) kann jederzeit bestellt werden und dient als Ergänzung für die Jahressteuerbescheinigung sowie als Ausfüllhilfe für die Einkommensteuererklärung. Sie enthält relevante Daten und ist mit hilfreichen Hinweistexten sowie Fußnoten versehen.

Führen Sie bei comdirect mehr als eine Kundenverbindung auf Ihren Namen lautend, erhalten Sie eine zusammengefasste Erträgnisaufstellung.

Bitte beachten Sie, dass die Erträgnisaufstellung kostenpflichtig ist.

Weitere Informationen

Erträgnisaufstellung online bestellen

Nach Bestellung wird Ihnen die Erträgnisaufstellung in Ihre PostBox eingestellt.

Die steuerliche Behandlung von Kapitaleinkünften hängt von den persönlichen Verhältnissen des jeweiligen Kunden ab. Die Rechtsgrundlagen für die Besteuerung können sich ändern. Die comdirect – eine Marke der Commerzbank AG übernimmt keine Gewähr für die Richtigkeit, Vollständigkeit und Aktualität der bereitgestellten Informationen auf dem Gebiet des Steuerrechts. Die zur Verfügung gestellten Informationen ersetzen keine persönliche Steuer- oder Rechtsberatung.

Abgeltungsteuer

Die Abgeltungsteuer im Überblick

Die Abgeltungsteuer behandelt unterschiedliche Kapitalanlageformen einheitlich. Kapitalerträge, zum Beispiel Dividenden, Zinserträge, Fondsausschüttungen und Veräußerungsgewinne werden ohne ausreichenden Freistellungsauftrag pauschal mit 25% besteuert – zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer.

Durch die Abgeltungsteuer profitieren Anleger darüber hinaus von einer vereinfachten Erklärungspflicht der Kapitaleinkünfte:

- Die Bank führt die Kapitalertragsteuer automatisch an das Finanzamt ab

- Für den Anleger ist es in der Regel nicht mehr erforderlich, die Kapitalerträge in der Anlage KAP seiner Einkommensteuererklärung anzugeben

- Die Verrechnung von Gewinnen und Verlusten erfolgt bei uns täglich ganz automatisch

Geltungsbereich

Die Abgeltungsteuer gilt für realisierte Kursgewinne, Zinsen, Dividenden und Ausschüttungen von Investmentfonds. Ebenso fällt sie bei der Einlösung oder dem Verkauf von Finanzinnovationen sowie Garantie- und Rentenzertifikaten an. Von der Abgeltungsteuer unberührt bleiben dagegen vermietete Immobilien, indirekte Immobilienbeteiligungen sowie private Renten- oder Kapitallebensversicherungen (dies gilt für Verträge, die vor dem 01.01.2005 abgeschlossen wurden und mindestens zwölf Jahre Haltedauer haben – sogenannte steuerfreie Altverträge). Auch physische Anlagen zum Beispiel in Edelmetalle, Kunst oder Antiquitäten unterliegen nicht der Abgeltungsteuer.

Bestandschutz

Für Aktien und festverzinsliche Wertpapiere gilt ein uneingeschränkter Bestandschutz. Bei Fonds gilt dieser uneingeschränkt nur bis 31.12.2017 (weitere Informationen finden Sie unter Reform Investmentbesteuerung). Veräußerungsgewinne bleiben also steuerfrei, wenn die Papiere vor dem 01.01.2009 erworben wurden und damit die einjährige Spekulationsfrist abgelaufen ist (Ausnahme Finanzinnovationen). Bei Wertpapieren, die nach dem 31.12.2008 gekauft wurden, fällt die Abgeltungsteuer für realisierte Kursgewinne an.

Für Zertifikate gibt es eine Sonderregelung. Veräußerungsgewinne von Papieren, die vor dem 15.03.2007 gekauft wurden, bleiben nach Ablauf der Spekulationsfrist unbegrenzt steuerfrei.

Fifo-Regelung und Zweitdepot

Stücke von Wertpapieren mit derselben Wertpapierkennnummer, die zuerst angeschafft wurden (first in), werden steuerrechtlich gesehen zuerst wieder aus dem Depot veräußert (first out). Mit einem ZweitDepot bietet comdirect die Möglichkeit, alte Wertpapierbestände von neuen Wertpapierbeständen zu trennen. So können vor dem 01.01.2009 angeschaffte Wertpapiere länger im Depot gehalten und steuerfrei veräußert werden.

Sparer-Pauschbeträge bis 2.000 Euro

Kapitalerträge einschließlich realisierter Kursgewinne bis 1.000 Euro (2.000 Euro für Verheiratete/Lebenspartner) bleiben steuerfrei.

In dem Sparer-Pauschbetrag sind der frühere Sparerfreibetrag sowie der Werbungskostenpauschbetrag zusammengefasst. Der Ansatz von tatsächlich entstandenen Werbungskosten ist nicht mehr möglich. In Höhe des Sparer-Pauschbetrages kann ein Freistellungsauftrag erteilt werden.

Verlustverrechnung

Seit Einführung der Abgeltungsteuer müssen Anleger bei der Verlustverrechnung nach der Art der negativen Einkünfte ihrer Kapitalerträge unterscheiden: Es gibt einen sogenannten Verlustverrechnungstopf für Aktiengeschäfte und einen allgemeinen für alle anderen Kapitalerträge.

Verluste und Gewinne innerhalb eines Kalenderjahres werden miteinander verrechnet:

- Verluste aus Aktienverkäufen können nur mit Gewinnen aus Aktienverkäufen verrechnet werden

- Sonstige Verluste können dabei grundsätzlich unbegrenzt mit Gewinnen und Erträgen aus Kapitalvermögen verrechnet werden

- Aufgelaufene Verluste werden automatisch in das Folgejahr vorgetragen

Nach der Verrechnung gilt:

- Positive Erträge werden mit der Abgeltungsteuer von 25% zuzüglich Solidaritätszuschlag und ggf. Kirchensteuer belastet

- Negative Erträge werden automatisch ins Folgejahr vorgetragen – es sei denn, Sie haben bis zum 15.12. des laufenden Jahres eine Verlustbescheinigung angefordert

Mit einer Verlustbescheinigung kann im Rahmen der Einkommensteuererklärung auch eine Verrechnung mit Kapitalerträgen von anderen Banken auf Finanzamtsebene geprüft werden.

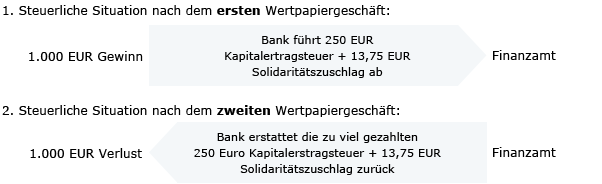

Beispiel einer Verlustverrechnung

Macht ein Anleger mit Fonds 1.000 Euro Gewinn, führt die Bank zunächst 250 Euro Kapitalertragsteuer und 13,75 Euro Solidaritätszuschlag an das Finanzamt ab. Realisiert der Anleger zwei Wochen später mit Fonds 1.000 Euro Verlust, beträgt die Steuerlast für beide Geschäfte zusammen null. In diesem Fall erteilt comdirect dem Kunden eine Gutschrift über die auf den Gewinn gezahlte Kapitalertragsteuer.

Kontoübergreifende Verlustverrechnung bis einschließlich 2020

Seit 2010 erfolgen zusätzlich zur unterjährigen Verlustverrechnung kontoübergreifende Verlustverrechnungen. Zwischen unterschiedlichen Konten mit gleich lautendem Kontoinhaber wird einmalig zum Jahresende eine kontoübergreifende Verlustverrechnung durchgeführt. Zu verrechnende Verluste oder noch anrechenbare Quellensteuer werden zur Verrechnung mit Gewinnen einer anderen Kontoverbindung herangezogen. Gegebenenfalls resultiert hieraus eine Steuergutschrift oder eine Reduzierung der Inanspruchnahme des Freistellungsauftrages.

Voraussetzung für die kontoübergreifende Verlustverrechnung ist ein gültiger Freistellungsauftrag. Falls das Freistellungsvolumen bereits bei anderen Kreditinstituten ausgeschöpft ist, kann ein Freistellungsauftrag in Höhe von 0 Euro eingereicht werden.

Beispiel einer kontoübergreifenden Verlustverrechnung

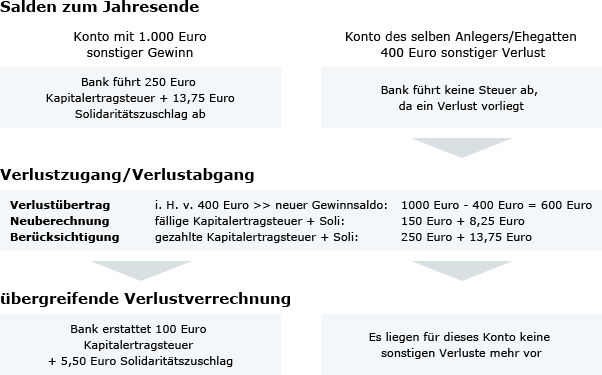

Macht ein Anleger mit Fonds 1.000 Euro Gewinn (sonstiger Gewinn), führt die Bank zunächst 250 Euro Kapitalertragsteuer und 13,75 Euro Solidaritätszuschlag an das Finanzamt ab. Auf einem anderen Konto desselben Anlegers/des Ehegatten wurde zum Jahresende ein Verlust in Höhe von 400 Euro festgestellt. Dieser resultiert aus einer Fondsveräußerung (sonstiger Verlust). Der Verlust wird mit dem sonstigen Gewinn in Höhe von 1.000 Euro verrechnet, wodurch der Anleger eine Gutschrift über 100 Euro Kapitalertragsteuer und 5,50 Euro Solidaritätszuschlag erhält.

Macht ein Anleger mit Fonds 1.000 Euro Gewinn (sonstiger Gewinn), führt die Bank zunächst 250 Euro Kapitalertragsteuer und 13,75 Euro Solidaritätszuschlag an das Finanzamt ab. Auf einem anderen Konto desselben Anlegers/des Ehegatten wurde zum Jahresende ein Verlust in Höhe von 400 Euro festgestellt. Dieser resultiert aus einer Fondsveräußerung (sonstiger Verlust). Der Verlust wird mit dem sonstigen Gewinn in Höhe von 1.000 Euro verrechnet, wodurch der Anleger eine Gutschrift über 100 Euro Kapitalertragsteuer und 5,50 Euro Solidaritätszuschlag erhält.

Kontoübergreifende Verlustverrechnung ab 2021

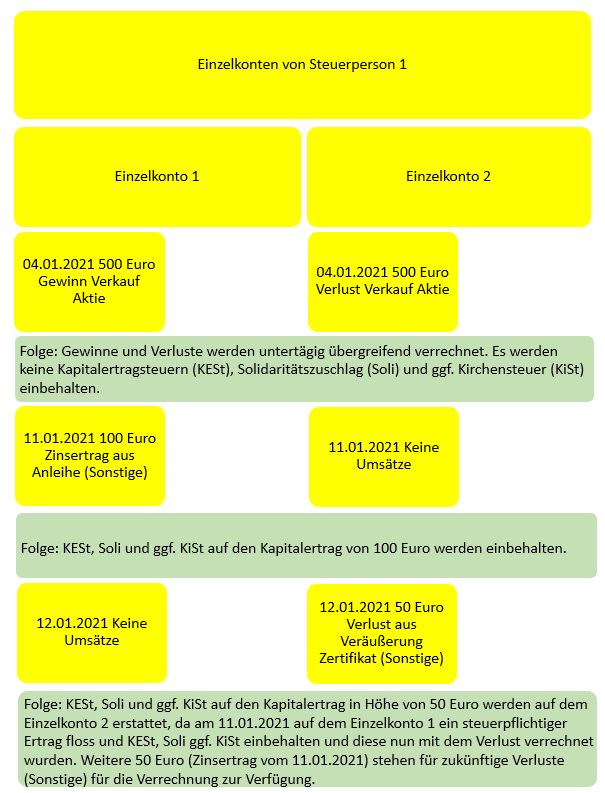

Sofern Sie mehrere Kundenverbindungen bei comdirect unterhalten, die auf denselben Namen lauten, werden diese ab 2021 steuerlich zusammengeführt und es entsteht eine Steuerperson. Dies gilt ausschließlich für Einzelkonten und Gemeinschaftskonten (Ehe). Gewinne und Verluste werden, sofern verrechenbar, kontoübergreifend mit jedem Geschäft verrechnet

Beispiel für eine übergreifende Verlustverrechnung einer Steuerperson:

(Aus Vereinfachungsgründen wurden in diesem Beispiel kein Freistellungsauftrag und keine Nichtveranlagungsbescheinigung berücksichtigt.)

Eingeschränkte Verlustverrechnung bei bestimmten Kapitalmarktprodukten

Die hier beschriebene Vorgehensweise gilt nur bis 31.12.2024. Beachten Sie bitte auch die Informationen unter Aktuelles.

Die Verlustverrechnungsbeschränkung findet sich im § 20 Absatz 6 Sätze 5 und 6 des Einkommensteuergesetzes (EStG).

1. Verluste aus dem wertlosen Verfall von Wirtschaftsgütern (§ 20 Abs. 6 S. 6 EStG):

Diese Regelung greift materiell-rechtlich bereits seit Beginn des Jahres 2020.

Hiernach dürfen

- Verluste aus der ganzen oder teilweisen Uneinbringlichkeit einer Kapitalforderung,

- Verluste aus der Ausbuchung wertloser Wirtschaftsgüter im Sinne des § 20 Abs. 1 EStG,

- Verluste aus der Übertragung wertloser Wirtschaftsgüter im Sinne des § 20 Abs. 1 EStG auf einen Dritten oder

- Verluste aus einem sonstigen Ausfall von Wirtschaftsgütern im Sinne des § 20 Abs. 1 EStG

nur mit Einkünften aus Kapitalvermögen bis zur Höhe von 20.000 Euro p.a. ausgeglichen werden.

Nicht verrechnete Verluste

- können auf Folgejahre vorgetragen werden und

- jeweils in Höhe von 20.000 Euro

- mit Einkünften aus Kapitalvermögen (ausschließlich der Gewinne aus Termingeschäften und Aktienveräußerungsgewinnen) verrechnet werden.

Für das Jahr 2020 hat das Bundesministerium für Finanzen zur Veröffentlichung eines entsprechenden Schreibens entschieden und bekanntgegeben (Schreibens des Bundesministeriums für Finanzen vom 27. August 2020), dass Kreditinstitue hinsichtlich der Berücksichtigung etwaiger Verluste im Rahmen der Einstellung in den allgemeinen Verlustverrechnungstopf weiterhin verfahren können wie gehabt. Da die Verlustverrechnung grundsätzlich im Wege der Veranlagung zu erfolgen hat, ist eine Veranlagungspflicht geboten.

Für das Jahr 2021 hat das Bundesministerium für Finanzen eine Übergangsregelung geschaffen, wonach

- Verluste aus ausgeknockten oder

- wertlos verfallenen Optionsscheinen sowie

- wertlos verfallenen Zertifikaten,

nicht mehr im allgemeinen Verlustverrechnungstopf berücksichtigt werden dürfen.

2. Verluste aus Termingeschäften (§ 20 Abs. 6 S. 5 EStG):

Diese Regelung greift materiell-rechtlich mit Beginn des Jahres 2021.

Hiernach dürfen Verluste aus Termingeschäften, insbesondere aus dem Verfall von Optionen,

- nur mit Gewinnen aus Termingeschäften und mit Einkünften aus Stillhalterprämien ausgeglichen werden,

- wenn sie nach dem 31. Dezember 2020 entstanden sind.

Die Verlustverrechnung ist beschränkt auf 20.000 Euro p. a.

Nicht verrechnete Verluste

- können auf Folgejahre vorgetragen werden und

- jeweils in Höhe von 20.000 Euro

- mit Gewinnen aus Termingeschäften oder mit Einkünften aus Stillhalterprämien verrechnet werden,

wenn nach der unterjährigen Verlustverrechnung ein verrechenbarer Gewinn verbleibt.

3. Weitere Informationen:

- Die Verlustverrechnung soll für unter Satz 5 und 6 fallende Kapitalmarktprodukte zukünftig nur noch im Wege der Veranlagung erfolgen. Auf Bankebene wird der Verlustausgleich nicht mehr möglich sein.

- Bestandsgeschützte Alt-Anteile (Anschaffung der Wertpapiere vor dem 1. Januar 2009) fallen nicht unter die Neuregelung des § 20 Abs. 6 S. 6 EStG.

- Optionsscheine und Zertifikate werden nicht als Termingeschäft eingestuft. Sie fallen daher nicht unter die Verlustverrechnungsbeschränkung des § 20 Abs. 6 S. 5 EStG. Vielmehr unterliegen diese der beschränkten Verlustverrechnung des § 20 Abs. 6 S. 6 EStG.

- Neben den Optionsgeschäften fallen auch die an der Eurex gehandelten Futures sowie Forwards und CFDs unter den Termingeschäftsbegriff und mithin auch unter die Verlustverrechnungsbeschränkung des § 20 Abs. 6 S. 5 EStG. Verfällt ein Termingeschäft damit wertlos, so unterliegt der hieraus entstandene Verlust der Regelung des § 20 Abs. 6 S. 5 EStG. Ausgenommen sind hiervon Verluste aus der Glattstellung von Stillhalterpositionen.

Ehegattenübergreifende Verlustverrechnung

Kreditinstitute sind gesetzlich verpflichtet, einmal jährlich zum Jahresende eine ehegattenübergreifende Verlustverrechnung durchzuführen. Hierbei werden Verluste und Gewinne auf verschiedenen Konten untereinander verrechnet. Gegebenenfalls resultiert hieraus eine Steuergutschrift. Voraussetzung ist, dass am Jahresende ein gemeinschaftlicher Freistellungsauftrag vorliegt.

Die Verlustverrechnung wird auf den betroffenen Konten mittels Verlustabgang auf einem Konto und Verlustaufnahme auf dem anderen Konto durchgeführt. Für die daraus resultierenden Buchungen wird eine Steuermitteilung erstellt. Der Verlustvortrag in das Folgejahr oder ggf. der Ausweis in der Verlustbescheinigung (Jahressteuerbescheinigung) findet nach der Verlustverrechnung Berücksichtigung. Gegebenenfalls können Verluste dann reduziert oder sogar vollkommen verrechnet worden sein.

In der Jahressteuerbescheinigung und in der Erträgnisaufstellung ist die Verlustverrechnung bereits berücksichtigt. Unterjährig gelöschte Konten werden bei der übergreifenden Verlustverrechnung nicht beachtet. Vorhandene Verluste zum Zeitpunkt der Kontolöschung werden automatisch in der Jahressteuerbescheinigung bescheinigt.

Steuerliche Behandlung Kryptowertpapiere

Die steuerliche Behandlung von Schuldverschreibungen auf virtuelle Währungen oder sonstigen Token kann auf 2 Wegen erfolgen.

- Ist die Kryptowährung physisch hinterlegt und besteht eine Lieferoption (ähnlich Xetra Gold), findet keine steuerliche Behandlung auf Bankenebene statt. Die Veräußerung einer solchen Schuldverschreibung führt gegebenenfalls zu sonstigen Einkünften aus privaten Veräußerungsgeschäften nach § 23 EStG.

- Schuldverschreibungen auf virtuelle Währungen oder sonstige Token ohne eine Lieferoption oder einen Anspruch auf Auszahlung des Erlöses aus der Veräußerung der Einheiten einer virtuellen Währung oder sonstigen Token durch den Emittenten unterliegen der Kapitalertragsteuer (Abgeltungsteuer) auf Bankenebene.

Welche steuerliche Behandlung konkret für ein Produkt gilt, können Sie direkt den Produktinformationen des Emittenten entnehmen. Bei Unklarheiten wenden Sie sich bitte direkt an den Emittenten.

Kirchensteuer

Die Kirchensteuer im Überblick

Sofern Sie in Deutschland unbeschränkt steuerpflichtig sind und einer kirchensteuererhebenden Religionsgemeinschaft angehören, unterliegen Ihre Kapitalerträge neben der Einkommensteuer (bei Kapitalerträgen: Abgeltungsteuer) auch der Kirchensteuer. Die Bemessungsgrundlage für die Kirchensteuer stellt die fällige Abgeltungsteuer dar.

Das neue Verfahren

Seit dem 01.01.2015 erfolgt der Einbehalt von Kirchensteuer auf Abgeltungsteuer ganz automatisch. Wir sind gesetzlich dazu verpflichtet, fällige Kirchensteuer auf Kapitalerträge einzubehalten und an das zuständige Finanzamt abzuführen.

Weitere Informationen erhalten Sie beim Bundeszentralamt für Steuern.

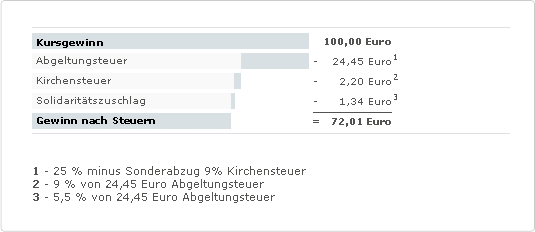

Höhe und Bemessung der Kirchensteuer

Der Kirchensteuersatz liegt in Bayern und Baden-Württemberg bei 8%, in den übrigen Bundesländern bei 9%. Da die Kirchensteuer als Sonderausgabe steuerlich absetzbar ist, rechnen die Banken dann nur mit einem Steuersatz von 24,45% (bei 9% Kirchensteuer) bzw. mit einem Steuersatz von 24,51% (bei 8% Kirchensteuer) statt 25% Kapitalertragsteuer.

Das folgende Rechenbeispiel verdeutlicht Ihren Gewinn nach Abzug der Abgeltungsteuer unter Berücksichtigung des Solidaritätszuschlages und der Kirchensteuer. Der Abzug inklusive Solidaritätszuschlag und Kirchensteuer beträgt knapp 28%:

Beispiel

Häufige Fragen

Was ist zu tun, wenn ich keiner Religionsgemeinschaft angehöre?

Die steuerliche Behandlung hängt von den persönlichen Verhältnissen des jeweiligen Kunden ab. Die Rechtsgrundlagen für die Besteuerung von Kapitaleinkünften können sich ändern. Die comdirect – eine Marke der Commerzbank AG übernimmt keine Gewähr für die Richtigkeit, Vollständigkeit und Aktualität der bereitgestellten Informationen auf dem Gebiet des Steuerrechts. Die zur Verfügung gestellten Informationen ersetzen keine persönliche Steuer- oder Rechtsberatung.

Dokumente Steuern

Häufige Fragen

Reform Investmentbesteuerung

| Änderung in Bezug auf | Abzug der Kapitalertragsteuer bis 31.12.2017 | Abzug der Kapitalertragsteuer ab 01.01.2018 |

|---|---|---|

| Ausschüttungen | Steuerabzug auf Basis der steuerpflichtigen Kapitalerträge. (Unterscheidung in inländischen Dividenden, inländischen Grundstückserträge, Zinsen etc.). Differenzen zwischen Ausschüttungsbetrag und steuerpflichtigem Kapitalertrag möglich. | Steuerabzug stets auf Basis der tatsächlich zugeflossenen Ausschüttung. Bis auf wenige Ausnahmen (z. B. Abwicklungsphase) grundsätzlich keine Differenzen mehr möglich. |

| Thesaurierung / Vorabpauschale | Eine Thesaurierung bestimmter Erträge fließt am Ende des Geschäftsjahres des Investmentfonds zu. Steuerliquidität wird bei inländischen Investmentfonds zum Thesaurierungszeitpunkt seitens der Kapitalverwaltungsgesellschaft zur Verfügung gestellt. Bei ausländischen Investmentfonds erfolgt eine steuerliche Betrachtung auf Anlegerebene während der Haltedauer in der persönlichen Veranlagung beim Finanzamt und bei einem Verkauf zusätzlich auf Bankenebene. | Am ersten Bankarbeitstag des Kalenderjahres (erstmals 2019) wird die besitzzeitanteilige Vorabpauschale bezogen auf das Vorjahr steuerpflichtig belastet.

Keine Steuerliquidität von der Kapitalverwaltungsgesellschaft. Besteuerung über Vorabpauschale auf Bankenebene. In der Regel keine Veranlagung bei Privatanlegern. |

| Kauf | Berücksichtigung von gegebenenfalls gezahlten Zwischengewinnen als negativer Kapitalertrag. | Es gibt keinen Zwischengewinn, der bei einem Kauf als negativer Kapitalertrag berücksichtigt wird. |

| Verkauf | Steuerabzug auf den korrigierten Veräußerungsgewinn unter Berücksichtigung von gegebenenfalls Zwischengewinn, Thesaurierung etc. | Steuerabzug auf den korrigierten Veräußerungsgewinn unter Berücksichtigung besitzzeitanteiliger Vorabpauschalen. |

| Teilfreistellung | Bislang keine Regelung. | Steuermindernde Berücksichtigung des jeweils gültigen Teilfreistellungssatzes für Privatanleger des Investmentfonds. |

| Bestandsschutz bei Erwerb der Fondsanteile vor 01.01.2009 | Wenn Fondsanteile vor dem 01.01.2009 erworben wurden, sind Veräußerungsgewinne bis 31.12.2017 steuerfrei. | Veräußerungsgewinne aus bestandsgeschützten Fondsanteilen, die ab 01.01.2018 entstehen, müssen auf Bankenebene besteuert werden. Für diese Gewinne gibt es einen Freibetrag von 100.000 Euro pro Anleger, der ausschließlich im Rahmen der persönlichen Veranlagung auf Finanzamtsebene berücksichtigt wird. Der Bestandsschutz für Veräußerungsgewinne bis 31.12.2017 bleibt erhalten und wird auch bei einem Verkauf der Fondsanteile nach 01.01.2018 berücksichtigt.

|

Die Reform der Investmentbesteuerung im Überblick

Zum 01.01.2018 wird ein neues Investmentsteuergesetz angewendet, das bereits im Juli 2016 vom Gesetzgeber beschlossen wurde. Dieses regelt die Besteuerung von Investmentfonds und deren Anleger teilweise neu.

Wesentliche Änderungen, die sich durch das Gesetz ergeben, sind in den unteren Abschnitten einzeln erläutert.

Wie im bislang geltenden Recht unterliegen die Kapitalerträge aus bei inländischen Banken verwahrten Investmentfonds bei Privatanlegern grundsätzlich einem nach § 43 Absatz 5 Satz 1 des Einkommensteuergesetzes (EStG) abgeltenden Steuerabzug. comdirect ist also nach wie vor gesetzlich verpflichtet, die Kapitalerträge eines Privatanlegers auf Bankenebene mit 25 % Kapitalertragsteuer (KESt) zuzüglich ggf. 8 % bzw. 9 % Kirchensteuer (KiSt) und 5,5 % Solidaritätszuschlag (jeweils auf die KESt berechnet) zu besteuern.

Die bisherige Berücksichtigung bei einer Veräußerung von z. B. Zwischengewinn, besitzzeitanteiligem Immobiliengewinn oder akkumulierten Substanzausschüttungen ist für Investmentfonds ab 01.01.2018 nicht mehr notwendig.

Bestandsschutz für Investmentanteile mit Anschaffung vor 01.01.2009 (Einführung der Abgeltungsteuer)

Der Bestandsschutz für Investmentanteile, die ein Privatanleger vor dem 01.01.2009 erworben hat (sogenannte bestandsgeschützte Altanteile), gilt bis 31.12.2017 unverändert. Die bis zu diesem Stichtag aufgelaufenen Kursgewinne/Kursverluste werden wie bisher steuerlich nicht betrachtet, auch wenn die Fondsanteile erst zu einem späteren Zeitpunkt veräußert werden.

Die bestandsgeschützten Altanteile gelten ab 01.01.2018 als neu angeschafft. Ab diesem Zeitpunkt regelt das Gesetz zur Reform der Investmentbesteuerung (InvStRefG) neu, dass realisierte Wertveränderungen aus diesen Altanteilen, die ab dem 01.01.2018 entstehen, auf Bankenebene grundsätzlich der KESt unterliegen.

Für Kapitalerträge ab 01.01.2018, die aus einer Veräußerung genau dieser bestandsgeschützten Altanteile entstehen, besteht ein Freibetrag ausschließlich auf Finanzamtsebene von 100.000 Euro pro Anleger. In diesem Fall kann die auf Bankenebene vorgenommene Besteuerung im Rahmen der persönlichen Veranlagung bei dem Finanzamt unter Berücksichtigung dieses Freibetrages korrigiert werden.

Steuerliche Behandlung eines Investmentfonds, der zwischen 01.01.2009 und 31.12.2017 erworben wurde

Zum 01.01.2018 gelten alle Investmentfondsanteile, die sich im Depot eines Anlegers befinden, als neu angeschafft. Die tatsächliche Besteuerung des bis zu diesem Zeitpunkt aufgelaufenen Veräußerungsgewinnes und ggf. weiterer Fondskorrekturposten findet aber erst zum Zeitpunkt der tatsächlichen Veräußerung statt.

Die Bemessungsgrundlage für die bis 31.12.2017 zu entrichtende Kapitalertragsteuer teilen wir Ihnen schnellstmöglich in 2018 schriftlich mit. In Ihrer PostBox werden Sie pro Investmentfonds einen entsprechenden Beleg vorfinden.

Teilfreistellungen

Neu an der künftigen Investmentbesteuerung ist, dass für inländische und ausländische Investmentfonds das Körperschaftsteuergesetz zum Tragen kommt. Investmentfonds unterliegen mit ihren inländischen Beteiligungseinnahmen, inländischen Immobilienerträgen und sonstigen inländischen Einkünften der Körperschaftsteuer.

Zur Abmilderung einer erneuten Besteuerung der Kapitalerträge, die dem Privatanleger im Zusammenhang mit einem Investmentfonds (z. B. Veräußerung des Fondsanteiles, Ausschüttung aus dem Fonds) entstehen, werden ab 01.01.2018 Teilfreistellungssätze (TFS) auf Anlegerebene eingeführt. Diese werden bei der Ermittlung der Bemessungsgrundlage für die Kapitalertragsteuer steuermindernd berücksichtigt.

Die Höhe des fondsspezifischen Teilfreistellungssatzes (TFS) richtet sich nach der Art des Fonds:

- Mehr als 50 % des Fondsvermögens müssen in Aktien investiert sein

- Mindestens 25 % des Fondsvermögens müssen in Aktien investiert sein

- Mehr als 50 % des Fondsvermögens müssen in Auslandsimmobilien oder Auslandsimmobiliengesellschaften investiert sein

Anlegerspezifische Teilfreistellungssätze, z. B. für betriebliche Anleger, finden ausschließlich im Rahmen der Veranlagung Berücksichtigung.

Vorabpauschale ab 02.01.2019

Die Vorabpauschale stellt eine der wesentlichen Neuerungen der Gesetzesreform dar.

Die Vorabpauschale ersetzt die steuerpflichtigen ausschüttungsgleichen Erträge und wird in der Regel dann angewendet, wenn der Investmentfonds aus steuerlicher Sicht keine oder keine hinreichend hohe Ausschüttung vornimmt. Grundsätzlich ist dieses bei thesaurierenden Fonds der Fall. Die fällige Kapitalertragsteuer auf die Vorabpauschale wird jährlich zum Jahresanfang für das Vorjahr auf Bankenebene abgeführt.

Auch die bis 31.12.2017 gültige unterschiedliche Besteuerung der Thesaurierungen bei inländischen und ausländischen Investmentfonds wird durch die Vorabpauschale abgelöst. Die Besteuerung eines Kapitalertrages aus einem thesaurierenden ausländischen Investmentfonds muss also in der Regel (bei Verwahrung der Fondsanteile bei einer inländischen Bank) nicht mehr in der persönlichen Veranlagung geklärt werden.

Die Steuer auf die Vorabpauschale wird zum ersten Mal am 02.01.2019 berechnet und dem Privatanleger auf Bankenebene belastet, ohne dass die Steuerliquidität von der Investmentgesellschaft zur Verfügung gestellt wird. Der Teilfreistellungssatz des jeweiligen Investmentfonds wirkt sich hierbei für den Privatanleger steuermindernd aus.

Im Jahr des Erwerbes der Investmentanteile vermindert sich die im Folgejahr angesetzte Vorabpauschale um ein Zwölftel für jeden vollen Monat, der dem Monat des Erwerbes vorangeht. Das bedeutet, dass die Kapitalertragsteuer auf die Vorabpauschale nur für den Zeitraum zu entrichten ist, in dem der Privatanleger im Jahr davor diese Investmentanteile tatsächlich im Besitz hatte.

Werden Investmentfondsanteile verkauft, wird für das Kalenderjahr der Veräußerung im darauffolgenden Jahr keine Vorabpauschale ermittelt. Ebenso werden die bis zu diesem Zeitpunkt angesetzten Vorabpauschalen steuermindernd vom Veräußerungsgewinn abgezogen.

Falls ein Freistellungsauftrag mit ausreichender Höhe eingereicht wurde, wird die Vorabpauschale hier angerechnet.

Finanztransaktionssteuer

Französische Finanztransaktionssteuer

Frankreich führte zum 01.08.2012 eine Finanztransaktionssteuer (im Folgenden FTT) auf den Erwerb sogenannter „Kapitalwertpapiere“ (nachfolgend als „Wertpapiere“ bezeichnet) im Sinne des französischen Rechts ein, worunter zumindest Aktien fallen und American Depository Receipts (ADRs). Besteuert wird der Erwerb von Wertpapieren französischer Unternehmen mit einer Marktkapitalisierung von über einer Milliarde Euro.

- Die Besteuerung erfolgt unabhängig vom Ort der Transaktion – also auch, wenn betroffene französische Wertpapiere über einen deutschen Börsenplatz erworben werden

- Die FTT beträgt derzeit 0,4 % des Kaufpreises der Wertpapiere bei Erwerb

- Als Erwerb gelten sowohl der direkte Wertpapierkauf als auch die Wertpapierlieferung bei Ausübung von Derivaten

Erwerben Sie zu besteuernde französische Wertpapiere, führt comdirect die Steuer automatisch an Frankreich ab.

Italienische Finanztransaktionssteuer

Italien führte zum 01.03.2013 eine Finanztransaktionssteuer (im Folgenden FTT) auf den Erwerb von Aktien und ähnlichen Wertpapieren im Sinne des italienischen Rechts (nachfolgend als „Aktien“ bezeichnet) ein. Besteuert wird der Erwerb von Aktien italienischer Unternehmen mit einer Marktkapitalisierung ab 500 Millionen Euro.

- Die Besteuerung erfolgt unabhängig vom Ort der Transaktion - also auch, wenn betroffene italienische Wertpapiere über einen deutschen Börsenplatz erworben werden

- Die FTT auf Aktien beträgt 0,2 % des Kaufpreises der Aktien bei Erwerb über einen geregelten Markt, 0,4 % des Kaufpreises der Aktien bei Erwerb im außerbörslichen Handel

- Als Erwerb gelten sowohl der direkte Aktienkauf als auch die Aktienlieferung, z.B. bei Derivaten und Wandelanleihen. Die FTT fällt zum Zeitpunkt des rechtlichen Übertrages an

- Anleihen, Wandelanleihen auf neue Aktienemissionen und Investmentfonds sowie der Übertrag durch Schenkung oder Erbschaft unterliegen nicht der FTT

Zum 01.09.2013 wurde diese Steuer auf Derivate ausgeweitet. Die Höhe der Steuer wird dabei im Rahmen eines Festbetrags pro Transaktion abhängig vom Nominalwert festgelegt.

Handeln Sie zu besteuernde italienische Wertpapiere, führt comdirect die Steuer automatisch an Italien ab.

Spanische Finanztransaktionssteuer

Spanien führte zum 16.01.2021 eine Finanztransaktionssteuer (im Folgenden FTT) auf den Erwerb von Aktien und ähnlichen Wertpapieren im Sinne des spanischen Rechts (nachfolgend als „Wertpapiere“ bezeichnet) ein. Besteuert wird der Erwerb von Wertpapieren spanischer Unternehmen mit einer Marktkapitalisierung von über einer Milliarde Euro.

- Die Besteuerung erfolgt unabhängig vom Ort der Transaktion - also auch, wenn betroffene spanische Wertpapiere über einen deutschen Börsenplatz erworben werden

- Die FTT beträgt derzeit 0,2 % des Kaufpreises der Wertpapiere bei Erwerb

- Als Erwerb gelten sowohl der direkte Wertpapierkauf als auch die Wertpapierlieferung, z.B. bei Derivaten und Wandelanleihen. Die FTT fällt zum Zeitpunkt des rechtlichen Übertrages an

Erwerben Sie zu besteuernde spanische Wertpapiere, führt comdirect die Steuer automatisch an Spanien ab.

Allgemeiner Hinweis: Die vorstehende Information erfolgt ohne Gewähr und ersetzt eine steuerliche Beratung nicht. Bitte wenden Sie sich an Ihren Steuerberater. Die steuerliche Behandlung von Wertpapiertransaktionen hängt grundsätzlich von Ihren persönlichen Verhältnissen ab und kann künftig Änderungen unterworfen sein. Aus den Geschäften können gegebenenfalls weitere Kosten und Steuern entstehen, die ebenfalls nicht über comdirect gezahlt oder von comdirect in Rechnung gestellt werden.