|

DAX

|

MDAX

|

TecDAX

|

NASDAQ 1..

|

DOW JONE..

|

S&P500 I..

|

L&S BREN..

|

Gold

|

EUR/USD

|

Bitcoin ..

|

Marktüberblick: Informationen für alle Anlageklassen

Indizes

| Land | Index | Aktuell | Diff.% |

|---|---|---|---|

| Europa | EuroStoxx 50 |

5.850,38

|

+1,02 % |

| D | DAX | +0,20 % | |

| Frankr. | CAC 40 |

8.195,21

|

+0,56 % |

| GB | Cboe UK 100 | +0,37 % | |

| Italien | Cboe Italy 40 | +0,66 % |

| Land | Index | Aktuell | Diff.% |

|---|---|---|---|

| USA | Dow Jones |

48.382,39

|

+0,66 % |

| USA | Nasdaq 100 |

25.206,1678

|

-0,17 % |

| USA | S&P 500 |

6.858,47

|

+0,19 % |

| Kanada | Toronto TSX |

31.883,37

|

+0,54 % |

| Brasilien | Bovespa |

160.435,99

|

-0,67 % |

| Land | Index | Aktuell | Diff.% |

|---|---|---|---|

| Asien | DJ Asia |

315,43

|

+1,86 % |

| China | Hang Seng |

26.338,47

|

+2,76 % |

| China | Shanghai A |

4.161,3559

|

+0,09 % |

| Indien | Bombay St. |

85.762,01

|

+0,67 % |

| Japan | Nikkei225© |

51.540,43

|

+2,39 % |

| Land | Index | Aktuell | Diff.% |

|---|---|---|---|

| Welt | MSCI World | +0,33 % | |

| Welt | DJ Welt |

765,63

|

+0,14 % |

| Welt | DJ Welt ohne US |

372,64

|

+0,37 % |

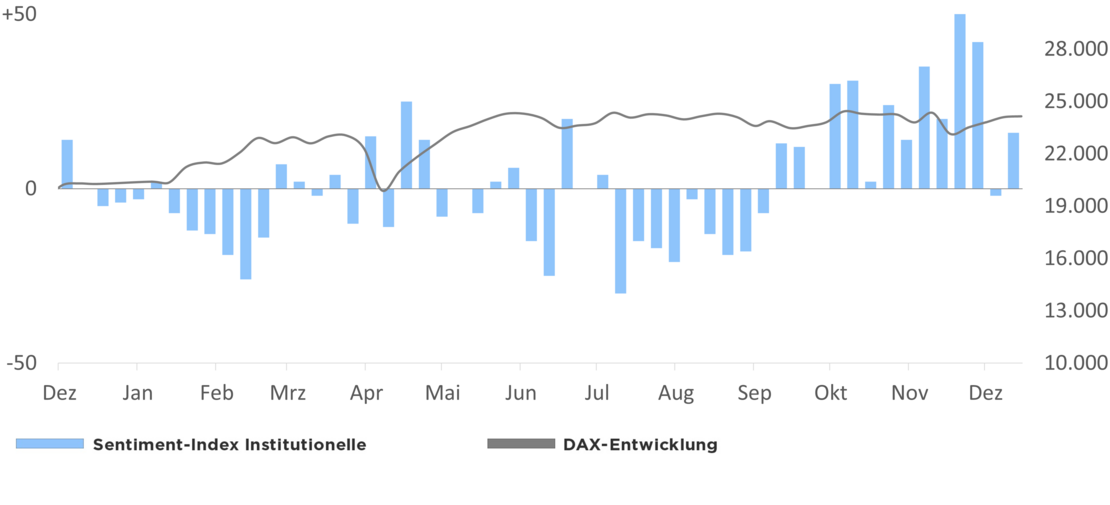

DAX-Sentiment vom 17.12.2025

|

Institutionelle Anleger:

|

+16 Punkte (+18 Punkte) |

|

comdirect Kunden:

|

+5 Punkte (-15 Punkte) |

|

DAX:

|

24.150 Punkte (+50 Punkte) |

Kompakt, fundiert,

präzise! Jetzt anmelden

Zinsen

| Laufzeit | EU | USA | Japan |

|---|---|---|---|

| 1 Monat | -- | 4,96 % | -- |

| 2 Monate | -- | -- | -- |

| 3 Monate | -- | 4,85 % | -- |

| 6 Monate | -- | 4,68 % | -- |

| 1 Jahr | -- | -- | -- |

Aktuelle Aktionen bei comdirect

- 5,5 % EURO STOXX 50 Nachkaufanleihe von BNP

- 10 % Infineon Aktienanleihe Protect von Vontobel

- 15 % Siemens Energy Aktienanleihe Protect von Morgan Stanley

- Neuemissionen Aktionen

- NoFee-Aktion mit Derivaten von Morgan Stanley

- comdirect Übersicht Derivate in der Zeichnung

- Krypto-ETP/Zertifikate für 0 EUR Orderentgelt im Sparplan

Währungsberichte

- Türkische Lira (PDF)

- Ungarischer Forint (PDF)

- US Dollar (PDF)

- Südafrikanischer Rand Juni 2025.pdf (PDF)

Aktualisiert am 19.06.25 (monatlich)

Märkte und Börsen im Überblick bei comdirect

Marktüberblick: Welche Börsen gibt es?

Es gibt 4 Börsenarten: Die älteste ist die Warenbörse, wo landwirtschaftliche Erzeugnisse und Rohstoffe gehandelt werden. An der Wertpapierbörse tauschen Aktien und Anleihen ihren Besitzer. An der Devisenbörse werden Fremdwährungen gehandelt, und Terminbörsen sind für Warentermingeschäfte und Derivate zuständig. Bis vor einigen Jahrzehnten fand der Handel ausschließlich in einem Börsengebäude statt. Dort gab es in der Regel einen großen Handelssaal, wo sich die Marktteilnehmer zum Handelsstart versammelten. Makler führten dabei Angebot und Nachfrage zusammen. Heute hat der Computerhandel die Präsenzbörsen weitestgehend verdrängt. Das „Parkett“ dient in der Regel nur noch als Kulisse für die Börsennachrichten.

Der Handel an der Börse findet zu vorgeschriebener Zeit zwischen Handelsstart und -schluss und in der Regel unter staatlicher Aufsicht statt. Dadurch sollen eine hohe Transparenz, geringe Transaktionskosten, ausreichend hohe Liquidität und ein möglichst großer Schutz vor Manipulationen gewährleistet werden. In Deutschland werden Börsen durch die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) und durch Überwachungsstellen der jeweiligen Börsen kontrolliert.

Wo sitzen die bekanntesten Börsen?

Die größten und bekanntesten Börsenplätze der Welt befinden sich in New York (New York Stock Exchange, NASDAQ), in London (London Stock Exchange, London Metal Exchange), in Tokio (Tokyo Stock Exchange) sowie in Schanghai (Shanghai Stock Exchange) und Shenzhen (Shenzhen Stock Exchange). In den vergangenen Jahren gab es unter den Börsenbetreibern eine Reihe von Fusionen. So entstand unter anderem die NYSE Euronext, die in Europa die Handelsplätze aus Amsterdam, Paris, Lissabon und Brüssel bis zum Jahr 2014 vereinte. Die größte deutsche Börse ist die Frankfurter Wertpapierbörse. Zudem verfügt Deutschland über Börsen in Stuttgart, München, Berlin, Düsseldorf und die Gemeinschaftsbörse Hamburg-Hannover.

Wie entstehen Kurse an Märkten?

Ob Präsenzhandel oder elektronisches System: Kurse, wie z. B. Aktienkurse, entstehen durch Angebot und Nachfrage. Die Aktienpreise an der Börse ändern sich in Sekundenschnelle. Das gilt umso mehr in Zeiten des Computerhandels. Hier werden die Kauf- und Verkaufsaufträge im Computer zusammengeführt. Meist sind diese Aufträge limitiert. Bei einem Kaufauftrag gibt der Interessent per Limit an, welche Summe er maximal für eine Aktie zahlen möchte, etwa 21 Euro. Der Verkäufer wiederum gibt seinen minimalen Verkaufspreis an, z. B. 20 Euro. Liegt der Kurs zwischen diesen Werten, kommt ein Geschäft zustande. Mehr zum Thema Aktien lesen Sie in unserem Magazin Artikel Die besten Tipps zum Aktien kaufen.

Moving Average: Um Rückschlüsse auf die mögliche zukünftige Kursentwicklung eines bestimmten Wertes zu ziehen, orientieren sich Anleger im Marktüberblick oft am Trend der letzten Wochen und Monate. Als technischer Indikator gut geeignet ist hier der gleitende Durchschnitt („Moving Average"). Der Moving Average berücksichtigt die Tagesschlusskurse des zugrunde liegenden Wertes im Bezugszeitraum und glättet einzelne Ausschläge nach oben und unten. Somit macht der Moving Average den aktuellen Trend deutlich sichtbar.

Was ist das XETRA-Handelssystem?

Inzwischen werden über 90 % des gesamten deutschen Börsenhandels über das Handelssystem XETRA abgewickelt. Über die Frankfurter Zentralrechner sind Händler aus Europa und Übersee im XETRA-Netz miteinander verbunden. Kurz vor Börseneröffnung, also dem Handelsstart, und vor dem Handelsschluss gibt es sogenannte Auktionen, bei denen möglichst viele der eingegangenen Orders bedient werden. Dafür wird der Preis errechnet, bei dem es für eine Aktie die meisten Überschneidungen bei allen eingegangenen Kauf- und Verkaufsorders gibt. Dieser Preis gilt für alle Auktionsteilnehmer, wenn sie kein abweichendes Limit gesetzt haben. Zwischen Handelsstart und -schluss (9.00 Uhr und 17.30 Uhr) werden laufend Kurse gestellt.

Handel an Märkten: Welche Vorteile hat LiveTrading?

LiveTrading ermöglicht den schnellen außerbörslichen Handel in Echtzeit. Neben dem Handel mit 17 Emittenten von Zertifikaten und Optionsscheinen können Aktien bei Partnern wie Baader Trading, Commerzbank oder Lang & Schwarz (insbesondere aus dem DAX, MDAX und TecDAX, aber auch internationale Bluechips) sowie Fonds und ETFs gehandelt werden. Das LiveTrading bietet eine direkte Kurszusage und damit eine hohe Preissicherheit. Anleger sollten dennoch immer die Risiken im Wertpapierhandel beachten.

Lesen, wie Sie mit der comdirect auch nach Börsenschluss in Realtime handeln.

Was nutzt ein Marktüberblick?

Die Performance unterschiedlicher Anlageklassen korreliert oft positiv oder negativ. Deshalb ist es für Anleger wichtig, die Übersicht auch über Anlageklassen zu behalten, die nicht direkt im eigenen Fokus stehen. Hierzu eignet sich der Marktüberblick. Zu den wichtigsten Anlageklassen zählen traditionell Cash (Tagesgeld), Anleihen und Aktien.

Indizes als wichtige Signale im Marktüberblick

Märkte und Börsen werden durch Indizes beschrieben. Indizes und ihre Charts geben einen schnellen Marktüberblick über das Geschehen in der jeweiligen Anlageregion und zeigen aktuelle Tops und Flops. Auf comdirect in der Rubrik Märkte finden Anleger die Indizes nach Regionen gebündelt. Europäische Indizes wie der Euro STOXX 50, der Euro STOXX, STOXX 50 und STOXX 600 werden gemeinsam mit den jeweiligen nationalen Indizes wie DAX, FTSE 100, CAC 40 und MIB aufgelistet. Auch die kleineren deutschen Indizes wie MDAX, TecDAX und SDAX gehören in diese Rubrik. Zu den amerikanischen Indizes gehören die wichtigsten US-amerikanischen wie der Dow Jones 30, der Nasdaq 100 und der S&P 500; aber auch der kanadische TSX Composite Index von der Börse Toronto oder der brasilianische Bovespa und weitere Indizes aus Mittel- und Südamerika. Für Asien stehen neben dem Dow Jones Asian Titans 50 Index chinesische Kursbarometer wie der Hang Seng Index aus Hongkong oder der Shanghai A Index bereit. Dazu kommen der südkoreanische Kospi-Index sowie der bekannte japanische Nikkei 225 und andere Indizes aus Japan.

comdirect Magazin Serie: Indizes

Das comdirect Magazin gibt einen Überblick, wie Börsenindizes berechnet werden, worauf Anleger achten sollten und welche Indizes besondere Bedeutung haben. Lesen Sie Die deutschen Leitindizes einfach erklärt

Im Marktüberblick: Was signalisiert die Zinsentwicklung?

Anleger bei comdirect konzentrieren sich oft auf Aktien und aktiengestützte Anlagen. Wichtig sind aber auch die Entwicklungen anderer Anlageklassen, die die Entwicklung der Aktienkurse beeinflussen. Einer der wichtigsten Faktoren ist dabei die Zinsentwicklung. Dazu gehören die Leitzinsen, aber auch die Marktzinsen für verschiedene Zeit- und Währungsräume. Die niedrigen Leitzinsen, insbesondere seit der Finanzkrise, aber tendenziell schon seit 30 Jahren, haben die Aktienmärkte gestützt. Mit dieser Politik haben die US-Zentralbank Fed, die Europäische Zentralbank und die japanische Nationalbank auch die Geldmarktzinsen gedrückt – teilweise sogar ins Minus. Die Zinssätze, zu denen sich Banken untereinander über Nacht Geld leihen oder zu denen Unternehmen Geld bei Banken parken können, notieren in Europa unterhalb der Nullgrenze. Das zeigt sich beim EONIA oder beim Euribor für verschiedene Zeiträume. In anderen Regionen haben sich die Zinsen inzwischen wieder etwas erholt.

Wie sich die Zinssätze und Zinsindizes aktuell in den letzten Wochen, Monaten und Jahren entwickelt haben, können Anleger auf unserer Übersicht der aktuellen Zinsen sehen.

Welche Informationen bringen Währungsberichte für Märkte?

Gerade in Niedrigzinszeiten sind Währungsverschiebungen für die Wertentwicklung von Zinsanlagen extrem wichtig. comdirect zeigt nicht nur die wichtigsten Währungspaare wie EUR/USD, EUR/GBP oder EUR/JPY, sondern eine Vielzahl von Währungen mit ihren Veränderungen über einen Handelstag oder auch ein Jahr an. Hier können Anleger Tops und Flops erkennen. Wie sich die Währungsrelationen zwischen etablierten Währungen wie US-Dollar und japanischem Yen, dem Britischen Pfund und dem Euro über mittlere und längere Zeiträume ändern könnten, ist schwierig abzuschätzen. Noch diffiziler ist dieses bei Währungen wie der Türkischen Lira, dem Südafrikanischen Rand oder dem Ungarischen Forint. Anlagen in diesen Währungen bringen mitunter deutlich höhere Zinserträge als Anlagen in den sogenannten Hartwährungsländern, u. a. auf den Währungsanlagekonten von comdirect. Auf der anderen Seite bringen diese aber auch ein höheres Verlustrisiko mit sich. Um die Risiken einschätzen zu können, sind beim Marktüberblick Währungsberichte und Analysen hilfreich. So können Anleger realistischer einschätzen, ob ihre Zinsrendite möglicherweise von Währungsgewinnen sogar noch aufgebessert oder aber im Gegenteil geschmälert oder sogar überkompensiert wird.

Was sagen Sentiment-Analysen für Börse und Märkte aus?

Psychologie spielt am Kapitalmarkt eine nicht zu unterschätzende Rolle für den Marktüberblick. Die so genannten Sentiment-Indizes erfassen Stimmung und Erwartungen institutioneller und privater Investoren. Kurse im Minusbereich spiegeln Pessimismus wieder, Kurse über null zeigen Optimismus an. Manche Anleger interpretieren nach oben ausschlagende Sentiment-Werte als Warnsignal, dass in einer Boom-Phase bereits viel Kapital investiert ist, die Börsenkurse durch die hohe Nachfrage eher überbewertet sind und deshalb kaum noch Potenzial für weitere Kurssteigerungen besteht. Umgekehrt kann sich ein langfristig orientiertes Investment gerade in Zeiten niedriger wirtschaftlicher Erwartungen lohnen, wenn viele Marktteilnehmer Aktien abstoßen und die Kurse durch das hohe Angebot niedrig notieren. Ein Totalverlustrisiko bleibt jedoch immer bestehen.

Welche Rolle spielen Rohstoffe als Anlageklasse?

Die Preise für Rohstoffe und Edelmetalle beeinflussen das Weltgeschehen und die wirtschaftliche Entwicklung zahlreicher Nationen. Insbesondere die Länder der arabischen Welt und Russland sind stark abhängig von der Entwicklung der Energiepreise, speziell vom Ölpreis und Erdgaspreis. Kanada und Australien dagegen schauen vor allem auf die Notierungen von Industriemetallen wie Kupfer oder Zinn, bei denen sie zu den größten Produzenten gehören. Auch für verschiedene Anlageklassen sind die Trends an den Rohstoffmärkten im Marktüberblick von großer Bedeutung. Zum einen sind sie ein wichtiger Faktor für die Margen und damit auch für die Aktienkurse der betreffenden Unternehmen. Goldminenaktien etwa bilden die Entwicklung des Goldpreises mit einem zusätzlichen Hebelfaktor nach. Zudem beeinflussen die Rohstoffpreise die Erzeugerpreise und damit auch die Margen zahlreicher Industriezweige. Zum anderen sind Rohstoffe eine eigene Anlageklasse, die inzwischen auch für private Anleger über Exchange Traded Commodities (ETC) handelbar ist.

Welche Vorteile haben comdirect Kunden?

comdirect Kunden können nicht nur die Preisentwicklung der wichtigsten Rohstoffe und Edelmetalle einsehen. Sie erhalten zudem exklusiv Zugang zu Commerzbank Research – zu allgemeinen ökonomischen Themen und besonders zum Research zu den Rohstoffmärkten. Neben diesen wichtigen Informationen gibt es auch exklusive Angebote. Dazu gehören die dauerhaften Premium-Offerten wie Top-Preis Fonds, Top-Preis ETFs oder Flat-Fee-Aktionen. Besondere Aufmerksamkeit verdienen zeitlich begrenzte Angebote wie die Neuemissionen von Zertifikaten oder Aktienanleihen.

Wertpapiere und Investmentfonds unterliegen Kursschwankungen. Damit sind Kursverluste bis hin zum Totalverlust des eingesetzten Kapitals möglich. Bei Wertpapieren, die nicht in Euro notieren, sind zudem Währungsverluste möglich. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die zukünftige Wertentwicklung. Allein verbindliche Grundlage des Kaufs eines Investmentfonds sind die derzeit gültigen Verkaufsunterlagen („Wesentliche Anlegerinformationen“, Verkaufsprospekt sowie Jahres- und Halbjahresberichte, soweit veröffentlicht). Diese Unterlagen, die in englischer und/oder deutscher Sprache vorliegen, erhalten Sie auf der Wertpapier-Detailseite unter www.comdirect.de oder direkt beim Emittenten. Dieser Text dient ausschließlich Informationszwecken und stellt kein Angebot, keine Aufforderung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar.

Sie sind im Begriff, ein Produkt zu erwerben, das nicht einfach ist und schwer zu verstehen sein kann.