Warum selbst Strategien entwickeln, wenn andere das schon gemacht haben?

Eigentlich wolltest du nur Geld anlegen und plötzlich stehst du vor der Herausforderung, eine Strategie zu entwickeln? Für alle, die das gerne von anderen machen lassen, sind wikifolio-Zertifikate eine interessante Anlagemöglichkeit.

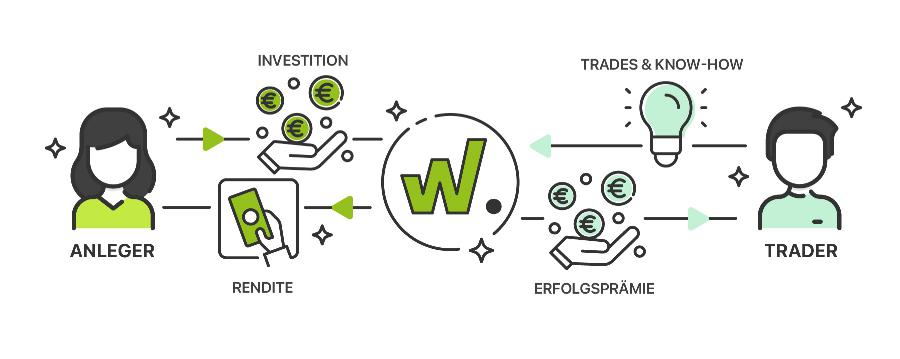

wikifolios sind Musterdepots von Traderinnen und Tradern, denen du durch ein wikifolio-Zertifikat folgen kannst. Wenn dir eine Strategie gefällt, kannst du über den Kauf eines wikifolio-Zertifikats ganz einfach nachmachen, was die Traderin oder der Trader vormacht. Lust zu schauen, wem du folgen könntest?

Während des Aktionszeitraumes vom 01.01.2025 – 31.12.2026 entfällt bei Sparplanausführungen bei 15 ausgewählten wikifolio-Zertifikaten das Orderentgelt von 1,5 % des Ordervolumens pro Transaktion und WKN zzgl. marktüblicher Spreads, Zuwendungen und Produktkosten. Telefon- sowie Fax- und Briefzuschläge, sind von der Entgeltreduzierung ausgenommen. Sparplanausführungen für wikifolio-Zertifikate, welche nicht in der Aktion enthalten sind, werden nach comdirect Standardkonditionen gemäß Preis- und Leistungsverzeichnis abgerechnet. comdirect – eine Marke der Commerzbank AG behält sich vor, dieses Angebot jederzeit zu modifizieren, zu verlängern oder zu beenden. Von den Sonderkonditionen der Aktion sind Pure Depots von Kundinnen und Kunden ausgeschlossen

- Strategien der wikifolio-Traderinnen und Tradern für deine eigenen Anlageziele nutzen

- Über 9.000 Handelsideen auf wikifolio.com

- Jedes wikifolio-Zertifikat mit eigener WKN und Besicherungslösung

- 7 Tage die Woche außerbörslich im LiveTrading und börsentäglich an der Börse Stuttgart handelbar

- Bereits im Kurs enthalten sind 0,95 % Zertifikateentgelt – im Erfolgsfall je nach Zertifikat zusätzlich zwischen 5 % und 30 % Performanceentgelt

.

Aktion bis 31.12.2026: wikifolio-Zertifikate im Sparplan besparen

Während des Aktionszeitraumes vom 01.01.2025 – 31.12.2026 entfällt bei Sparplanausführungen bei 15 ausgewählten wikifolio-Zertifikaten das Orderentgelt von 1,5 % des Ordervolumens pro Transaktion und WKN zzgl. marktüblicher Spreads, Zuwendungen und Produktkosten. Telefon- sowie Fax- und Briefzuschläge, sind von der Entgeltreduzierung ausgenommen. Sparplanausführungen für wikifolio-Zertifikate, welche nicht in der Aktion enthalten sind, werden nach comdirect Standardkonditionen gemäß Preis- und Leistungsverzeichnis abgerechnet. comdirect – eine Marke der Commerzbank AG behält sich vor, dieses Angebot jederzeit zu modifizieren, zu verlängern oder zu beenden. Von den Sonderkonditionen der Aktion sind Pure Depots von Kundinnen und Kunden ausgeschlossen

| wikifolio | Aktionen |

|---|---|

Erst informieren, dann wikifolio-Zertifikate handeln

Auch wenn dir wikifolio-Zertifikate viel Arbeit abnehmen, einen Blick auf Chancen und Risiken zu werfen, ist für Anlegerinnen und Anleger ratsam.

Chancen

- Einfaches Nachverfolgen von Handelsstrategien erfahrener Traderinnen und Trader

- Partizipation an der Wertentwicklung deines wikifolio-Zertifikate-Favoriten

- Du profitierst von einer Vielzahl interessanter Handelsideen der wikifolio-Gemeinschaft und dem Wissen erfahrener Traderinnen und Trader

Risiken

- Emittentenrisiko: Ausfall des Emittenten birgt Verlustrisiko - dieses wird durch die Besicherungslösung weitgehend abgesichert

- Kursänderungsrisiko: Einfluss durch positive oder negative Kursänderung des Basiswertes

- Liquiditätsrisiko: Das investierte Kapital steht nicht unmittelbar zur Verfügung

- Korrelationsrisiko: Mögliche Abweichung des Zertifikatpreises vom zugrundeliegenden Basiswert

- Weitere Risiken: Wertverfall, Währungsrisiko

- Auswirkung von Inflation: Grundsätzlich beeinflusst die Entwicklung der Inflationsrate Ihren Anlageerfolg. Ein daraus resultierender Kaufkraftverlust betrifft sowohl die erzielten Erträge als auch Ihr investiertes Kapital.

So einfach investierst du in wikifolio-Zertifikate

-

Entdecken

Lerne die die wikifolios auf wikifolio.com kennen. Über die Suchfunktion kannst du mit deinen individuellen Suchkriterien die Auswahl eingrenzen.

-

Auswählen

Du hast das passende wikifolio-Zertifikat für dich gefunden? Dann notiere dir die WKN des Zertifikates.

-

Investieren

Kaufe dein wikifolio-Zertifikat über die Börse Stuttgart oder im comdirect LiveTrading bei Lang & Schwarz.

FAQs

Das kannst du am besten beurteilen – zum Beispiel auf Basis folgender Fragen und Antworten, die wir für dich zusammengestellt haben.

Was genau ist wikifolio?

wikifolio steht für die Online-Plattform wikifolio.com. wikifolio ist aber auch der Name der Musterdepots, die erfahrene Traderinnen und Trader bei wikifolio.com publizieren. Sie veröffentlichen ihre Anlagestrategien inklusive sämtlicher Wertpapierkäufe und -verkäufe. So kannst du jeden Handelsschritt online mitverfolgen. Dieser Austausch von Börseninformationen wird Social Trading genannt.

Wie kann ich bei wikifolio.com aktiv werden?

Die Social-Trading-Plattform bietet dir gleich 2 Möglichkeiten:

- Du investierst mit Zertifikaten in die wikifolios anderer Traderinnen und Tradern – jedes Zertifikat beruht auf einem Index, der die Wertentwicklung des gewählten wikifolios 1:1 abbildet

- Du veröffentlichst eigene wikifolios, denen andere Anlegerinnen und Anleger folgen können

Welche Vorteile haben wikifolio-Zertifikate für mich?

- Bequemer Zugang zu den individuellen Anlageideen vieler unterschiedlicher Traderinnen und Tradern – und zwar kostenlos

- Einmal investieren und keine Arbeit mehr haben – das Zertifikat folgt exakt der Anlagestrategie und Performance des gewählten wikifolios

- Täglicher Handel im comdirect LiveTrading bei Lang & Schwarz – auch am Wochenende

- Transparente Kosten

Wo finde ich Informationen zu den wikifolio-Tradern?

Zu jedem wikifolio gehört auch ein Profil des der Traderin bzw. des Traders inklusive einer Liste seiner wikifolios und seines echten Namens bzw. Firmennamens. Zum Profil gelangen Sie mit einem Klick auf den Namen der Traderin bzw. des Traders bei wikifolio.com

Wie veröffentliche ich mein eigenes wikifolio?

Das geht ganz einfach: Registriere dich kostenlos bei wikifolio.com und lege anschließend Titel, Handelsidee und Kategorien Ihres wikifolios fest – dann kannst du mit dem Handeln beginnen. Gut zu wissen: Sollte dein Handelsdepot der wikifolio-Community gefallen, gibt es die Chance, dass es als Zertifikat aufgelegt wird. Dann kannst du dir auch eine Erfolgsprämie erarbeiten.

Möchtest du dich mit anderen zum Thema wikifolio austauschen?

Besuche die wikifolio-Diskussion in der comdirect Community.

So viel kostet der Handel mit wikifolio-Zertifikaten

Für alle wikifolio-Zertifikate, welche nicht in der Aktion enthalten sind, gelten die comdirect Standardkonditionen des Depots. Hier findest du eine Übersicht der Standardkonditionen für den Handel im Inland mit dem comdirect Depot. Weitere Informationen zu den comdirect Konditionen kannst du unserem Preis- und Leistungsverzeichnis entnehmen.

Orderentgelt

| Entgelte | Standardkonditionen | Ab 125 Trades pro Vorhalbjahr |

|---|---|---|

| Grundentgelt | 4,90 Euro | -15 % Viel-Trader-Rabatt auf das Orderentgelt |

| Orderprovision | 0,25 % vom Ordervolumen | -15 % Viel-Trader-Rabatt auf das Orderentgelt |

| Min. Entgelt | 9,90 Euro | -15 % Viel-Trader-Rabatt auf das Orderentgelt |

| Max. Entgelt | 59,90 Euro | -15 % Viel-Trader-Rabatt auf das Orderentgelt |

| Taggleiche börsliche Wertpapierteilausführungen | Kostenlos | Kostenlos |

| Limitänderung | Kostenlos | Kostenlos |

| Orderänderung | Kostenlos | Kostenlos |

Depotführung

Kostenlose Depotführung für mindestens 3 Jahre, danach gelten die nachfolgenden Konditionen:

| Anzahl an Trades / Trading-Vorgang | Gebühren |

|---|---|

| Ab zwei Trades im Quartal | Kostenlos |

| Mit Girokonto | Kostenlos |

| Mit regelmäßiger Einzahlung auf Wertpapiersparplan | Kostenlos |

| Ohne oben stehende Aktivität | 1,95 Euro pro Monat |

Nutzung wikifolio.com

Wenn du in ein wikifolio-Zertifikat investierst, fallen eine Zertifikate- und eine Performancegebühr an. Diese sind bereits im wikifolio Zertifikatskurs berücksichtigt. Anlegerinnen und Anleger erhalten also exakt die gleiche Rendite, die auf wikifolio.com für das jeweilige wikifolio angezeigt wird. Keine versteckten Kosten oder nachträglichen Abzüge.

| Zertifikategebühr | Performancegebühr |

|---|---|

| 0,95 % p. a.

(Berechnet sich tagesgenau aus dem Barvermögen sowie den zu Tages-Schlusskursen von Lang & Schwarz (Geldkurs) bewerteten Beständen im wikifolio) |

5 % bis 30 % des erzielten Erfolges im wikifolio

(Fällt nur für neue Höchststände des wikifolio Gegenwertes innerhalb eines Kalenderjahres (High-Watermark-Prinzip) an) |

Sparplanausführung

| Sparplanausführung ETCs und Zertifikate | |

|---|---|

| Nur 1,5 % des Ordervolumens pro Transaktion und WKN (in der Sparrate enthalten) |

Weitere Informationen

Wir sind jeden Tag 24 Stunden für dich da.

Für Kunden: 04106 - 708 25 00

Für Interessenten: 04106 - 70 88